三次信披现三预收款联赢激光对格力销售令人费解

格力智能在2018年为联赢激光贡献了21.89%的收入,是联赢激光2018年第一大客户,但在招股说明书和首轮问询回复关于格力智能销售的披露信息中,不仅出现了三个不同金额的预收账款,而且还存在商业承兑汇票、合同补充协议披露内容不够完整等问题。

上交所官网显示,截至目前,国内激光焊接行业领军企业之一的深圳联赢激光股份有限公司(下称“联赢激光”)自6月27日提交在科创板申请IPO的招股说明书以来,已经完成了两轮问询回复。

招股说明书显示,联赢激光是一家国内领先的精密激光焊接设备及自动化解决方案供应商,专业从事精密激光焊接机及激光焊接自动化成套设备的研发、生产和销售。这次在科创板申请IPO,拟募集资金5.81亿元,其中1.8亿元用于补充流动资金,相当于募集资金总额的31%。

从招股说明书披露的财务数据来看,2016-2018年,联赢激光实现营业收入分别为4.16亿元、7.28亿元和9.81亿元,净利润分别为6871.52万元、8835.5万元和8335.82万元,2017-2018年营业收入同比增速分别为74.86%和34.84%,净利润同比增速分别为25.58%和-5.66%,也就是说2018年在营业收入达到34.84%的增速下,净利润竟然不增反降了。

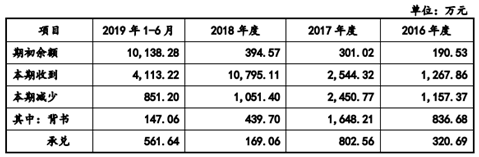

与此同时,2016-2018年,联影激光经营活动产生的现金流净额分别为-0.59亿元、-0.66亿元和-1.92亿元,连续三年为负,可见盈利质量不佳。2016-2018年应收票据及应收账款的变化也证明了这一点。

2016-2018年,联赢激光在各期末的应收票据及应收账款余额分别为1.7亿元、3.39亿元和5.27亿元,在当期营业收入中的占比达到40.92%、46.55%和53.67%,占比逐年增加;此外,2017-2018年应收票据及应收账款的同比增速分别为98.91%和55.45%,远超同期的营业收入同比增速。可见,营业收入的快速增长主要来自于赊销行为。

但在阅读招股说明书和问询回复中发现,联赢激光不仅存在上述财务数据所表现出来的风险问题,而且截至目前所披露的三份文件中关于和珠海格力智能装备有限公司(下称“格力智能”)的销售行为仍有诸多疑问有待进一步的解释。

招股说明书显示,格力智能为联赢激光2018年的第一大客户,贡献销售收入2.15亿元,在当年营业收入中的占比达到21.89%。

据招股说明书的披露,联赢激光和格力智能在2016年和2017年先后签订了五份合同,合同含税金额总计为3.045亿元(招股说明书披露的金额为3.06亿元),格力智能将相关设备出售给银隆新能源股份有限公司(下称“银隆新能源”)使用。但由于银隆新能源经营出现困难,2018年10月,经双方协商后,将合同金额变更为2.51亿元,并完成了不含税金额2.15亿元的设备合同验收。也正是这次合同金额的调整,使得联赢激光2018年的综合毛利率下降3.05个百分点。

此外,在招股说明书“应收票据及应收账款”中显示,2018年应收票据余额较2017年增加1.17亿元的原因是,2018年,联赢激光收到格力智能背书转让的商业承兑汇票9467.45万元。

而在招股说明书“预收账款”中显示,2018年,联赢激光完成了与格力智能所签合同对应发出商品的验收,相应结转预收款项12278.5万元。

综合上述信息可知,联赢激光对格力智能的销售行为,在2018年产生25130.95万元的含税营业收入,其中,12278.5万元为预收款结转,9467.45万元为商业承兑汇票,因此尚有3385万元含税收入缺口待定。因在“应收账款客户分析”中,格力智能未入围应收账款前五之列,且应收账款余额排在首位的账面余额为2621.57万元,由此只能断定,这3385万元没有形成应收账款。

但在首轮问询中,联赢激光和格力智能这笔交易的收入构成则呈现了另一种模式。

在首轮问询23题的“公司与格力智能、银隆新能源的合同结算方式”中显示,2018年9月,联赢激光与格力智能签订备忘录,约定格力智能在出具验收报告之日起十个工作日内以商业承兑汇票方式支付完毕剩余设备款11467.45万元。2018年10月,格力智能向联赢激光出具设备验收报告。

此外,在23题的“已收取的合同价款和期后票据承兑情况”中显示,公司已收取的合同价款为25130.95万元,其中在合同变更前已收取了13663.5万元,合同变更后收取商业承兑汇票11467.45万元。因设备的验收发生在合同变更之后,这意味着合同变更前收取的13663.5万元应为预收款。

因此,按照首轮问询23题的回复来看,联赢激光对格力智能的销售行为,在2018年产生的25130.95万元含税营业收入中,13663.5万元来自预收款,剩余的11467.45万元为商业承兑汇票。

显然,招股说明书中所提到的预收款和问询回复中的预收款并不一致。

在首轮问询的30题“设备出厂、安装调试、验收等节点是否对应合同执行,与预收款项对应的收款情况……”回复中披露了2017年年末与格力智能发出商品对应的五份合同预收款金额按合同签署时间顺序分别为2160万元、3300万元、1680万元、1680万元和4725万元,总计13545万元。

这又是一个与前面两个预收款完全不一样的预收款金额。

而且,据首轮问询23题的“公司与格力智能、银隆新能源的合同结算模式”可知,“产品发货到厂”是合同验收前的最后一个预收款时间节点,这意味着前述和发出商品对应的预收款金额是联赢激光和格力智能结算的全部预收款,之后联赢激光不会再以预收款的方式收到来自格力智能的相关款项。

也就是说,在招股说明书和首轮问询回复两份文件中,针对联赢激光和格力智能的交易行为共出现了三个完全不一样的预收款,这还真是一个“令人费解”的信披方式。

下面来看看商业承兑汇票。

按照首轮问询23题的回复,在2018年合同变更后,联赢激光收到格力智能背书转让的商业承兑汇票金额为11467.45万元。

同时在23题的“已收取的合同价款和期后票据承兑情况”中显示,截至本招股说明书签署之日,已通过银行转账和银行承兑汇票置换的商业承兑汇票金额为3600万元。

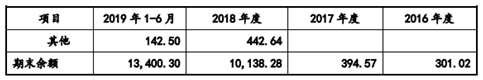

在35题的“报告期应收票据的期后收款情况”中显示,2019年7-8月,格力智能用1600万元的银行承兑汇票置换了1600万元的商业承兑汇票,除此之外,再无和格力智能商业承兑汇票退回的相关的信息。

这表明有2000万元来自格力智能的商业承兑汇票是通过银行转账和银行承兑汇票置换的方式而减少的,而且发生时间在2018年。

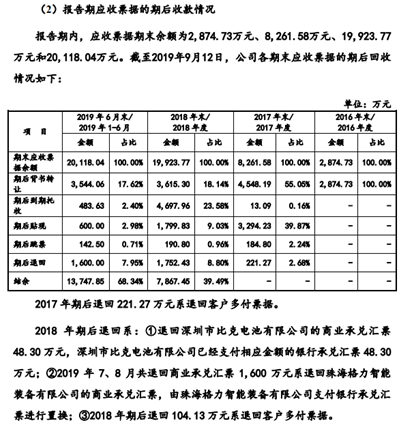

但在35题的“报告期各期银行承兑汇票和商业承兑汇票的变动情况”中显示了商业承兑汇票的变动情况,截图如下:

从截图中发现,2018年度收到的商业承兑汇票金额为10975.11万元,竟然低于23题中披露的格力智能背书转让的商业承兑汇票金额11467.45万元。

此外,从本期减少的内容来看,也没有关于2000万元的银行转账或银行承兑汇票的减少事项。

难道这里显示的2018年联赢激光收到的商业承兑汇票金额中已经考虑了和格力智能相关的2000万元的置换了吗?如果是,这种合并处理方式显然与“本期收到”所应披露的内容不一致,如果不是,那这2000万元去了哪儿呢?

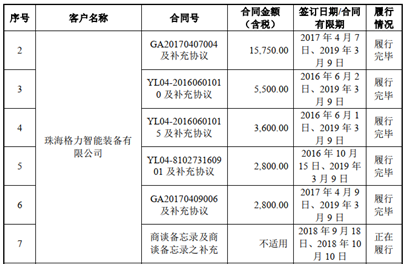

而且,还有一点引入注意,招股说明书在重大合同中显示了联赢激光和格力智能的合同信息,截图如下:

据招股说明书的披露,2018年10月,联赢激光与格力智能经友好协商,对设备的验收、支付方式及合同价格的变更签订了《商谈备忘录》,于2018年年末完成了所有发出设备的验收,并确认收入。那么,在上述合同信息中显示的2019年3月9日对各个合同所签署的补充协议又是要解决什么问题呢,是否会影响商业承兑汇票在期后的收回呢?

格力智能在2018年为联赢激光贡献了21.89%的收入,2018年年末,联赢激光还有格力智能背书转让的9467.45万元商业承兑汇票有待收回,而2018年联赢激光的净利润为8335.82万元,对联赢激光如此重要的一个客户,这个补充协议的内容是否也应该向投资者披露呢?

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。