追梦or救急?德信地产IPO,胡一平100亿高负债,急等米下锅

楼市冬天来临,中小房企开始啼饥号寒了。

9月18日,德信中国控股有限公司向香港联交所主板递交上市申请。

在房地产行业准备筹粮过冬的时候,这家规模仅300亿的浙系房企试图弯道超车,实现千亿梦想。然而,楼市资本论却从其招股书中看到,德信净负债高达192.6%,这次赴港上市,60%的募集资金拟用于现有物业项目的开发,显示公司资金极度紧缺,项目开发等米下锅。

一方面债务高企、经营步履维艰,一方面豪情满怀、欲冲千亿大关,在这个冬天里,德信的追梦之旅还能走多远?

1

试图弯道超车的浙系房企

德信中国控股2018年1月16日在开曼群岛注册,旗下主体企业是1995年由董事长胡一平和三名独立投资者创立的德信地产,初始注册资本仅100万元,其中胡一平持股45%。

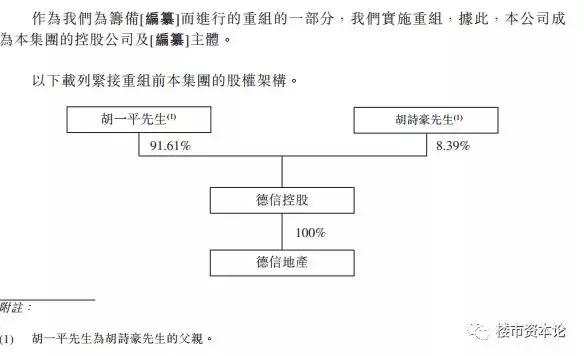

德信地产后来经历了多次股权转让及增加注资,最后成为由德信控股100%持有的全资子公司。据招股书披露,在这次IPO重组前,胡一平持有德信控股91.61%股权,其子胡诗豪持有另外8.39%股权。

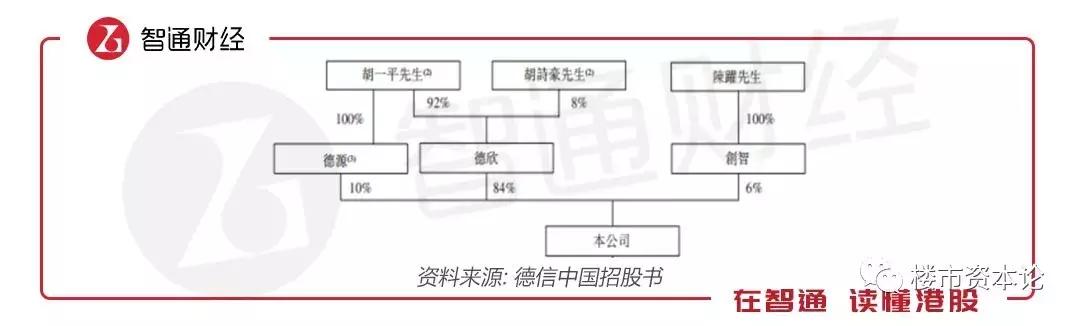

为了赴港上市,德信地产将股权架构再次进行调整。上市主体德信中国分别由德欣、德源、创智持股84%、10%、6%。其中德欣由胡一平持股92%,胡诗豪持股8%;德源由胡一平100%持股;创智由独立第三方陈跃100%持股。招股书称,由德源持有的10%股权日后可能用于股份激励计划。

作为德信第二大股东的胡诗豪,今年23岁,5月份刚刚获得美国马萨诸塞波斯顿学院的金融学士学位,目前在哥伦比亚大学攻读物业开发硕士学位。他现为德信非执行董事,主要在财务领域提供建议谘询。

在德信的高管层中,胡一平的长期伙伴费忠敏担任执行董事兼总裁。费与胡同年毕业于浙江育才职工大学建筑学专业,1997年加入德信地产,已多年担纲总裁职务,主要负责公司日常管理和经营。

德信是一家典型的浙系区域房企,深耕浙江及长三角20多年,2005年总部由湖州迁址到杭州,目前已形成“一体两翼”的业务架构,以住宅开发为主,以社区商业、产业小镇为两翼,同时发展长租公寓并涉足健康养老产业。

招股书显示,德信销售业绩2015年-2017年连续翻倍增长,分别实现销售75亿、150亿及270亿。2018年上半年,德信地产流量销售额为185亿,在国内房企销售榜上排名第62位,仍然属于中小型房企行列。

销售规模虽然快速增长,但德信的营收增长并不明显。2015-2017年,德信营业收入分别为56.95亿、69.8亿和65.54亿,今年上半年更滑落到24.71亿,同比下降了10.6%。

中国房地产目前正在进行剧烈的结构性调整,千亿规模以下的中小房企压力山大。规模只有300亿的德信不甘寂寞,试图通过香港上市实现弯道超车,拿到楼市下半场的“千亿”入场券。

2

三年冲千亿,只为拿到下半场入场券

早在2005年,德信地产就曾怀揣千亿梦想进军杭州,以浙江为主战场扩展布局。迄今,德信已成功进入15个城市,基本完成长三角区域布局。

截至2018年6月30日,德信中国的土地总储备为636.26万平方米,其中545.45万平方米位于浙江省,土地储备前六大城市分别是温州、湖州、杭州、徐州、台州和宁波。招股书显示,德信在温州、杭州和湖州分别持有26个、24个和17个项目。

在德信2017年270亿销售业绩中,浙江占比高达90%,其中仅温州一城就贡献了40%。2018年,德信在温州、杭州、徐州、湖州和嘉兴的营收分别为18.9亿元、4.3亿元、7372万元、4586.7万元、812万元,五地加总占到总营收的99%,业务布局相当集中。

地产业务过于依赖三四线城市,且布局主要集中在江、浙两省,使德信抗风险能力较低,很容易受到区域楼市调整和地方调控政策的冲击,从而影响公司整体业绩表现。

创业20多年来,德信更像是一名稳健型的长跑选手,追求持续、健康、有质量的增长,而忽略了速度。现在,面对房地产行业剧烈调整,费中敏认为,吨位决定地位,德信必须加快冲击千亿目标,获得未来继续参与游戏的入场券。

德信将2018年销售目标锁定350亿,并在此基础上制定了“三年冲千亿”目标,要求保持每年30%-50%的中高速增长,确保2021年达到千亿。

“哪怕楼市调控收紧,我们对德信未来平均40%的复合增长依旧保持较高信心。”费中敏说,作为一家中型民营房企,德信唯有在潮水退去的时候,才能通过自身过硬的专业能力获得比较优势,拉开差距。

在费中敏眼里,德信是地产界为数不多的能够兼顾快周转和产品品质的房企之一。他要求新项目摘牌后,4个月主体开工,5个月样板区开放,6个月首次开盘,并以标准化、精细化的施工流程和营造工法,确保产品的高品质。

对未来千亿目标,德信的设想是大杭州三分之一,浙江省内其它城市三分之一,省外三分之一。为此,德信着手调整城市布局,立足浙江,深耕长三角,聚焦都市圈,重点布局全国中心城市,在形成独特优势后,进一步向周边城市“俯冲”,围点打圆。

3

上市救急,项目开发等米下锅

千亿规模意味着持续的投入和开发,需要源源不断的资金注入。而德信前几年的倍增式扩张,使得负债迅速攀升,随着房地产融资渠道的日益收紧,融资不但成本看涨,而且越发困难。

根据招股书,德信2015年、2016年、2017年公司的有息负债分别为45.63亿、81.23亿和101.36亿,三年翻了一倍多。目前,德信的有息负债为112.11亿,短期偿债压力较大。

德信的净资产负债比率也多年维持在行业高位。2015年、2016年及2017年,其净资产负债率分别为278.7%、435.2%、275.7%,上半年虽然降到192.6%,但仍远高于行业平均水平。

截至2018年7月31日,德信总融资额为102.56亿,融资成本较高,达到7.63%。为了实现规模扩张,德信必须想法设法寻求多渠道、低成本融资,这是其赴港上市的重要原因。

德信在招股书中承认,由于近两年国家政策的调整,公司计划进驻的主要城市快速发展,导致土地成本增加,可能没有足够的财力拨付未来获取土地与物业开发所需资金。

不仅拓展土地资金急缺,在现有地块开发上,德信同样资金紧张,等米下锅。据招股书,德信募集资金的60%将用于开发若干现有物业项目的开发;约30%用于潜在物业开发项目的土地收购、建筑成本以及土地储备;其余10%用于公司营运。

今年以来,先后有弘阳地产、万创国际、大发地产、万城控股、恒达集团、银城国际等多家中小房企在港交所递交上市申请,德信只是这些排队房企中的最新一员。

不过,对这些资金极度焦渴的中小房企来说,香港资本市场并不是一条理想的融资捷径。港股整体估值在全球处于较低水平,尤其是内房股,估值严重偏低,对支持企业规模扩张,可能只是杯水车薪。

在当下调控政策趋严和融资渠道持续收窄的大环境下,中小房企没有足够的能力去撬动行业格局。德信赴港上市,如能打通一条境外融资渠道,攒够粮食安然“过冬”,也算是一个不错的结果。

有梦想,就有远方。怀揣千亿梦想,还在扩张路上艰难跋涉的德信,会走进下一个阳光灿烂的春天吗?楼市资本论祝其好运!

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。