三诺生物:海外并购仍处磨合期,业绩增长尚待考验

三诺生物传感股份有限公司(300298.SZ,以下简称“三诺生物”)2002年成立,十年后于创业板上市,主营血糖监测系统的术研发、生产以及销售,被称为“中国血糖仪第一股”。

2017年5月份,风云君曾借助股民老李的惨痛经历,说明了三诺生物上市以来的资本运作路,《股民老李奇遇记:频频海外并购,连年业绩下滑,三诺生物的假牛市深坑》。

在此,风云君撇开资本运作,仅从财务角度对三诺生物进行分析。

一、主营业务分析

在2017年的老李奇遇记中,风云君曾提到过2016年7月,三诺生物的参股公司三诺健康作为海外收购主体,斥资7.5亿完成了对美国企业PTS的收购。

彼时三诺生物持有三诺健康35.02%的股权,而三诺健康为专门的投资平台,其他股权分别由建投嘉孚(上海)投资有限公司、长城国融及高新财富持有。

时隔1年,2017年5月,三诺生物启动了发行股份购买资产事项,拟完全注入美国PTS公司,并最终于2018年1月完成,PTS成为了三诺生物100%持股的子公司。

借此,三诺生物完成了由血糖监测系统提供商向以生物传感技术为基础的相关慢性疾病即时检测(POCT)产品的提供商和服务商的转变,简单翻译一下,也就是说公司现在不仅仅生产销售血糖监测系统,还有血脂、糖化血红蛋白、尿酸、尿微量白蛋白等相关慢性病的监测。

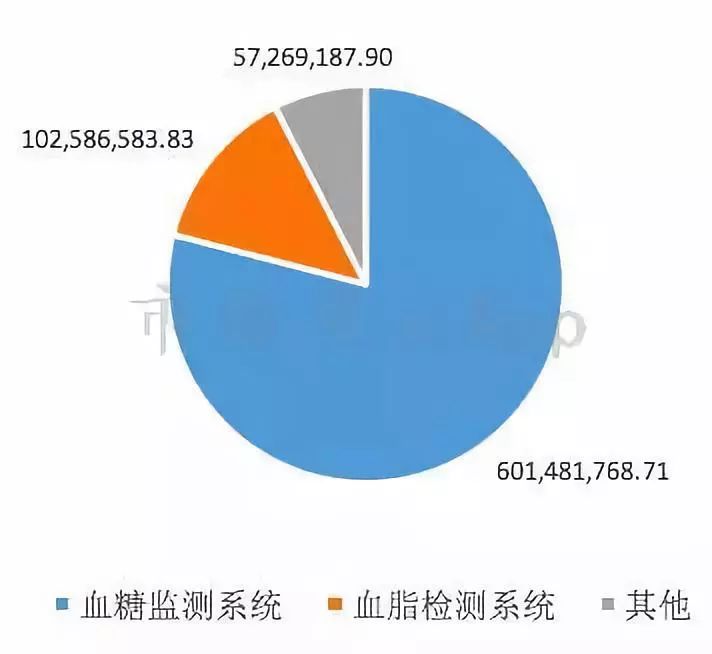

因此,2018年公司主要产品分为两类,一为传统的血糖监测系统,一为血脂检测系统,二者合计营收为2018年上半年公司营收总额的92.48%。

其中,占主导地位的仍是血糖监测系统,上半年营收总额6.01亿元,占比79%。血脂监测系统营收总额1.02亿元,占比13.47%。

1、血糖监测系统

三诺生物作为集研发、生产、销售为一体的血糖监测系统提供商,其上游行业主要是医用材料行业(采血针)、电子元器件行业及相关产业,其中又以电子元器件和采血针为主。

下游行业则主要是专业的医疗机构及最终消费者。

据悉,2017年底,全球糖尿病患者数量已达4.25亿,较2000年的1.51亿元,增长近2倍,而我国糖尿病患者数量为1.144亿,居于全球首位。

可以说,我国血糖监测系统市场空间广阔,但因国外厂商进入较早,目前大部分市场仍被国外的拜耳、强生等品牌占据,尤其医院等机构。

招股说明书显示,上市之时三诺生物在我国市场占有率约为10%左右。

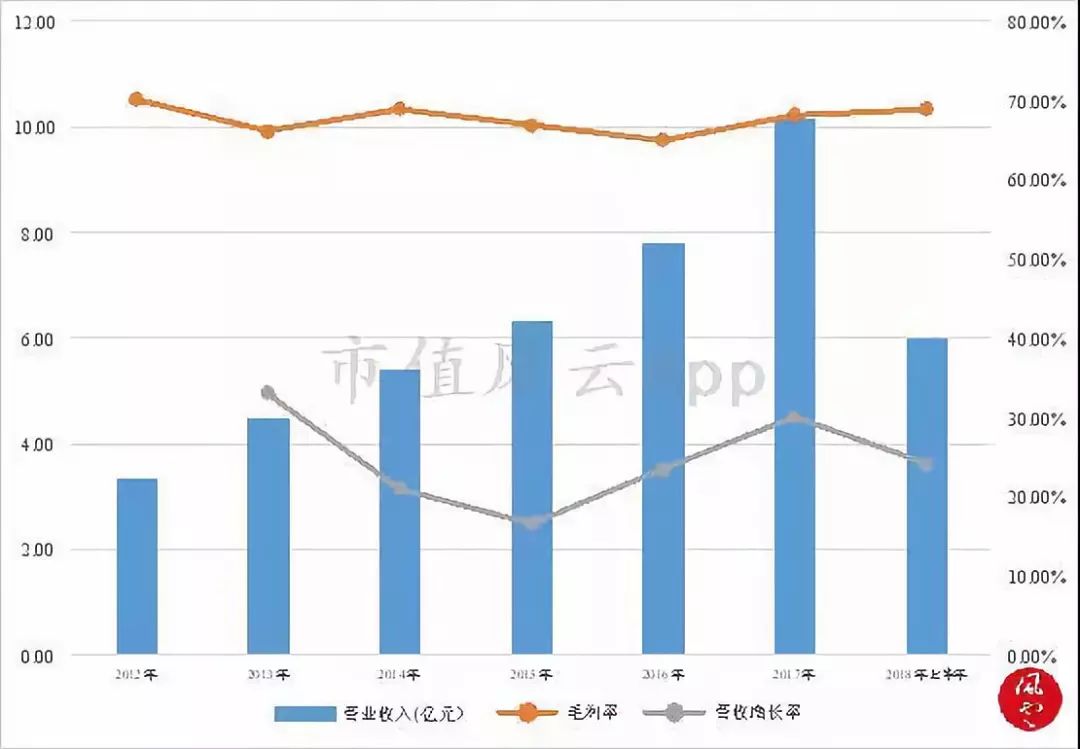

(上市以来,三诺生物主营的血糖监测系统历年营业收入及毛利率变动如上图所示。)

总体来看,营收每年都呈增长趋势,毛利率波动相对也较为稳定,基本在65%至70%之间,2015年及2016年连续两年下降后,已呈缓慢增长趋势,营收增长率在经历两年下滑后,也于2017年达到了30.07%的增长水平。

目前,A股血糖监测系统相关业务上市公司除三诺生物外,还有鱼跃医疗和九安医疗,但二者经营范围相对三诺生物更为广泛,且历年报告并未单独披露血糖监测系统营收及毛利率情况,因此可比性相对较小。

鱼跃医疗综合毛利率大致在40%左右,九安医疗综合毛利率大致在30%左右,与三诺生物差异较大。

2、血脂监测系统

血脂监测系统为完成对PTS的收购后,新增的业务内容,销售地区主要在美国。

根据公司公告,在血脂监测领域,PTS 及其主要竞争对手Roche和Alere在全球范围内的市场占有率大约在 80%以上。

三诺生物2018年1月份才完成对PTS的收购,因此历年年报对其披露有限,风云君在此仅根据所能获取信息进行简单分析。

如下表所示,2013年至2016年期间,也就是直至三诺生物参股PTS当年,PTS经营业绩每况愈下,虽营收金额持续增长,但净利润持续大幅下滑,2016年度更大幅亏损3,749.58万元。

(说明:2013年、2014年数据为根据三诺生物2016-042号公告披露数据并采用年度末汇率简单计算得来。)

对于2016年度利润下滑,公司曾解释称主要因股权激励事项提前结束,导致提前确认管理费用3,830.89万元,以及确认与收购相关的中介费用3,536.62万元。

与此同时,公司指出,2017年1-9月PTS已实现净利润2,203.88万元,同时预测2017年全年净利润2,856.84万元,预测2018年度净利润3,951.76万元。

收购完成后,三诺生物未单独披露PTS业绩情况,但所披露三诺健康营收及利润数据为2017年营业收入4.09亿元,净利润1,374.31万元,2018年上半年营业收入1.90亿元,净利润990.28万元。

明显小于预测数据,而三诺健康作为投资平台,理应并无大额的成本费用支出,因此对于PTS实际盈利能力风云君认为还是有待时间考验的。

二、财务分析

1、盈利能力分析

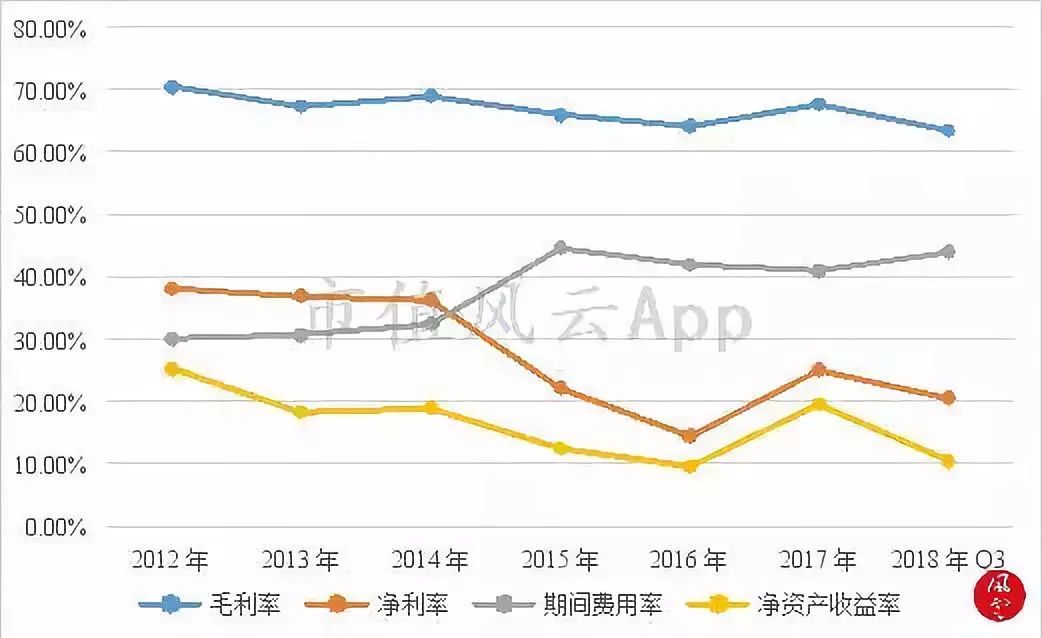

上市以来,三诺生物营收金额逐年上涨,尤其2018年完成对PTS的收购,前三季度营收总额已超2017年全年水平,净利润及扣非净利润在经历2015年和2016年两年下滑后也已转为增长,2017年净利润首次突破2亿元,达2.57亿元。

2018年前三季度营业收入较上年全年增长12.12%,而净利润额却较去年全年下降7.34%,这主要因新收购的三诺健康净利率明显低于上市公司所致。

(说明:其中主营业务收益指营业总收入与营业总成本之差,其他收益泛指营业外收入、资产处置收益及其他收益。)

从上表可以清晰的看出,2016年三诺生物的亏损主要因投资损失8,482万元,而该亏损主要因深圳市心诺健康产业投资有限公司收购美国Trividia公司及三诺健康PTS公司导致。

同时,2018年前三季度公司主营业务所产生收益比例达到历年最低仅71.33%,而其他收益(多为政府补助)所占比例高达23.86%。

风云君分析,主营业务所产生收益的下降,一是因为新收购的PTS本身毛利率较上市公司明显较低,导致上市公司综合毛利率下降,二则源于新品推广及研发费用增加以致期间费用率的上升,三则因应收账款增加带来的资产减值损失。

可以说,三诺生物虽因收购PTS带来了业务的拓展和营收规模的增长,但截止到现在,PTS尚未能产生与其营收规模相匹配的收益。

2、营运能力分析

上市前三年,三诺生物应收账款及应收票据周转率急速下滑,由2012年的32.78下降至2014年为7.85,之后三年周转率稳定在5.5左右,2018年三季报,公司应收账款及应收票据周转率下降至4.03。

当然,以三季报周转率计算值与以前年度全年数据相比较会出现偏差,但三季报显示,2018年9月30日,三诺生物账面应收账款及应收票据合计3.87亿元,同比增长92.87%,而2018年前三季度,三诺生物营业收入较上年仅同比增长51.87%。

风云君首先想到的是,周转率的下降与收购PTS有关系,但资料显示,PTS2016年周转率为5.87,明显高于上市公司现有周转率。

公司在半年报中解释称,除收购PTS外,应收账款的增加也与母公司新产品推广而给与客户更长账期有关。

三季报显示,截止至9月30日,按账龄计提坏账准备的应收账款中,一年以上账龄的应收款余额占比已由2017年底的1.76%增长至10.27%。

虽以前年度周转率有所提升,但三季报三诺生物存货周转亦呈明显下降的趋势,由上年的5.87下降至2.83。2018年以来,三诺生物存货余额大幅增加,2018年一季度末(已完成收购)存货余额1.59亿元,二季度末存货余额2.09亿元,三季度末已高达2.35亿元。

对此,公司解释称存货增加主要因根据市场销售预计增加库存储备所致。

而三诺生物第三季度共计实现销售收入3.97亿元,较二季度环比下降11.40%,同时毛利率达到2017年以来各季度最低,环比二季度下降6.17%。

鉴于公司目前存货余额高企,营收增速放缓,风云君预计三诺生物为清理库存,将会进一步降低毛利率,整体盈利能力有可能有所下降。

与同行业上市公司鱼跃医疗及九安医疗相比,三诺生物应收账款及应收票据周转率已失去往年无优势,并处于最低状态。

存货周转速度在三家公司中相对较快,但三季报数值也已低于鱼跃医疗。

(三诺生物应收账款及应收票据周转率与同行业上市公司对比图)

(三诺生物存货周转率与同行业上市公司对比图)

3、偿债能力分析

三诺生物整体资产负债率一直保持较低的水平,2018年之前更一直保持着无借款记录。

2018年因合并三诺健康,三诺生物合并报表第一次显示短期借款,半年报余额达到最大为4,227万元,三季报余额下降至3,495万元。

三季报库存现金余额7.66亿元,无偿债压力。

4、研发支出分析

尽管之前年度三诺生物研发支出绝对投入额上与鱼跃医疗及九安医疗有所差距,但上市以来,三诺生物研发投入占营业收入的比重逐年稳定增加,2018年前三季度,研发投入绝对额已明显超过鱼跃医疗及九安医疗。

三、风险提示

1、海外并购PTS收益不达预期下的商誉减值风险

因收购PTS,三诺生物账面增加商誉金额4.66亿元,虽本次收购并未有业绩承诺,但若PTS收益长期不达预期,账面商誉仍然承担较大减值风险。

而根据上文分析,PTS及三诺健康2017年度及2018年已实现收益似乎并不是十分理想。

2、应收账款回款风险及存货积压风险

如上文所示,三诺生物2018年以来应收账款及存货余额均明显增加。

一方面,为新产品销售,放款信用政策,长账龄应收账款增加,应收账款回款风险增加。

同时,为销售备货而存货余额大增,但2018年三季度营收已有所下降,若四季度销售仍继续下降,而备货速度未能放缓的话,则期末存货将存在一定的积压风险。

结束语

简单总结一下,可以说现阶段的三诺生物还处于新产品大力拓展和海外资产并购后的磨合期,营收规模高速增长,但相对净利率有所下滑。

庆幸的是,三诺生物毛利率也一直处于同行业较高的水平,且基本无负债,虽客户回款速度减慢,但仍能有稳定的现金流入,目前来看,财务状况尚属稳健。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。