社保入税的背后,藏着我国财税与社保改革的方向

8月下旬以来,减个税、社保缴费从严征管等财税政策引起了各界关注。这些政策背后,既暗含着我国税收和社保体制面临的主要挑战,也预示了我国财税体制和社会保障体系改革的方向。且看下文分析。

新财税政策纵览

进入8月中下旬以来,各项财税政策陆续出台:

8月20日,国税总局、人社部等五部委召开联合会议,提出在今年12月10日前完成社保费和第一批非税收入职责划转交接工作。由税收部门统一征收社保意味着征缴力度的强化,进而将增加企业社保负担。 8月31日,新出台的个税法核心内容有:个税起征点由3500元/月上调为5000元/月;增加子女教育、继续教育、大病医疗、住房贷款或住房租金、赡养老人等六项专项附加扣除;拓宽低税率级距;工资、薪酬、劳动报酬、稿酬等实行综合计征。 8月31日,国税总局要求有限合伙私募基金按照“个体工商户的生产、经营所得项目缴纳个人所得税,适用5%-35%的超额累进税率征税。”然而,各地方政府为了吸引私募基金落户,采用20%的优惠税率,整改之后大部分投资回报均高于35%的税率线,有限合伙基金的个人LP将面临70%左右的税负增幅。 9月6日,国务院常务会议针对上述税费不降反增的争议,提出“抓紧研究适当降低社保费率,确保总体上不增加企业负担”,同时“按照不溯及既往、确保总体税负不增的原则,抓紧完善进一步支持创投基金发展的税收政策”。 9月7日,全国人大常委会立法规划把房地产税法写入立法规划,属于第一类项目,“条件比较成熟、任期内拟提请审议的法律草案”。

以上这些政策既有减税政策,也有增税或加大企业负担的政策,其背后既暗示了当前我国税制结构和养老问题面临的挑战,也代表了未来改革的方向。

有减有增的税收政策解读

要搞明白上述有减有增的税收政策,首先有必要看看我国的税制结构。当前媒体争议的我国税负偏重,主要是企业部门税费负担过重的问题。

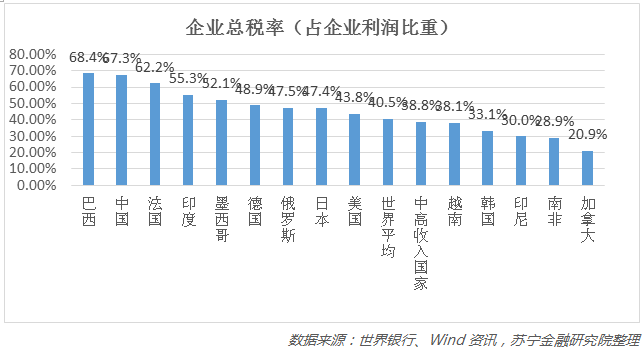

从世界银行发布的可比数据看,中国企业部门总税率(占企业利润比重)2017年高达67.3%,既高于美国、日本、德国等发达国家的企业总税率,也高于印尼、南非、印度、俄罗斯和越南等发展中国家的企业总税率。

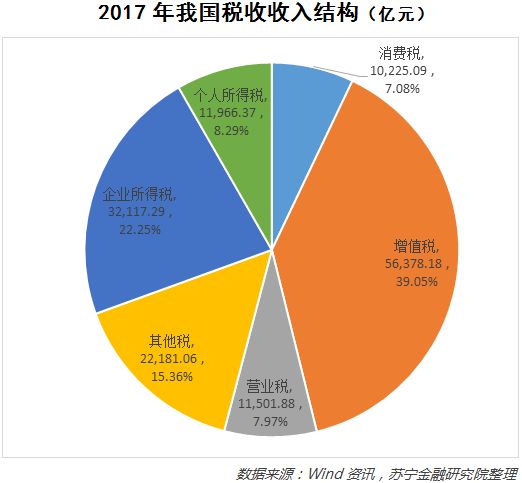

企业部门的高税负,可能与我国的税制结构有较大关系。当前,我国税收收入是以间接税为主,增值税、营业税、消费税三大税种均为间接税,2017年三者累计占比在54.1%,这些都是企业缴纳的税种;直接税包括所得税和财产税类,主要有个人所得税、企业所得税、房产税、契税、车船税、车辆购置税等,其中个人所得税和企业所得税累计占比为37.6%(参见下图),而在欧美等主要发达国家,直接税占比均在70%-90%之间。

与企业部门的高税负相比,个人和家庭的税负相对偏低。当前,全国范围内的房产税政策迟迟未能出台,个人所得税只是对工薪所得实行高额累进制,最高税率达45%;个人经营所得最高税率为35%;财产所得(利息、股息、红利、财产租赁所得、财产转让所得)和偶然所得、其他所得的税率仅为20%;个人持有上市公司股份一年以上的,股息和红利所得免税;外籍个人从外商投资企业取得的股息、红利所得免税;股票转让的溢价所得免征所得税。这一状况,也使得我国个人所得税只能沦为“工薪税”,且个人所得税占GDP比重也远远低于其他国家。

可以预见,在整体宏观税负相对稳定的情况下,减间接税、加直接税和减企业税、加个人税可能是未来税制改革的方向。

在此政策导向和改革大趋势下,近期监管部门规范创投基金合伙人所得税、影视明星等高收入群体所得税,执行境外金融账户共同申报准则(CRS)等举措,也就不足为奇了。

值得一提的是,在家庭纳税占比总体上升的趋势下,不同群体也将出现有增有减的趋势。其中,以工薪收入为主的中低收入家庭的个税负担可能会有所减轻,但高收入群体、投资所得、资产转让等个人所得税以及境外资产纳税、房产税甚至遗产税等以家庭为纳税主体的直接税可能将明显增加。也只有这样的改革方向,才能发挥税收对收入分配和财富占有的公平调节作用。

社保统一征管代表社保改革的方向

讨论完税收政策,再来看同样引起社会高度关注的社保统一征收的问题。

实际上,今年2月28日《深化党和国家机构改革方案》就已提出了“为提高社会保险资金征管效率,将基本养老保险费、基本医疗保险费、失业保险费等各项社会保险费交由税务部门统一征收”,今年的最后几个月,也正是这一政策落地执行的最后阶段。

决策部门之所以力推这一政策,主要有以下两方面原因:

第一,社保实际缴费率不统一,不利于企业之间公平竞争。虽然国家规定了统一的社保缴费率(如养老保险企业缴纳18%-20%),但在实际执行过程中,部分省市为了招商引资,主动降低企业缴费率,如广东养老保险企业缴费率为13%-14%,厦门为12%,杭州为14%,较全国低出6至8个百分点。

在各省市内部,由于社保部门没有足够的资源和力量去提升社保征缴效率,造成了社保缴纳普遍存在不规范的情况。据《中国企业社保白皮书2017》的调查数据,2017年只有24.1%的企业按全部工资缴纳社保,而22.9%的企业按最低下限缴纳社保,22.9%的企业按企业自行分档,11.3%的企业按部分工资缴纳。从变化趋势上看,社保缴费基数合规企业比例在近年持续下降,从2015年的38.3%下降至2017年的24.1%。

第二,人口老龄化加剧了社保基金缺口压力。2010年之后,我国度过了“刘易斯拐点”,正式向人口老龄化国家迈进,养老问题也将成为困扰中国经济社会发展的最大潜在挑战。就全国整体而言,当前社保基金不存在缺口,但也必须承认,各地区的差异越来越大。以养老金为例,2016年广东当年结余超千亿,累计结余更是占全国1/5。

值得注意的是,累计结余超千亿的11个省份全部在东部和中部地区,黑龙江累计结余甚至为负。

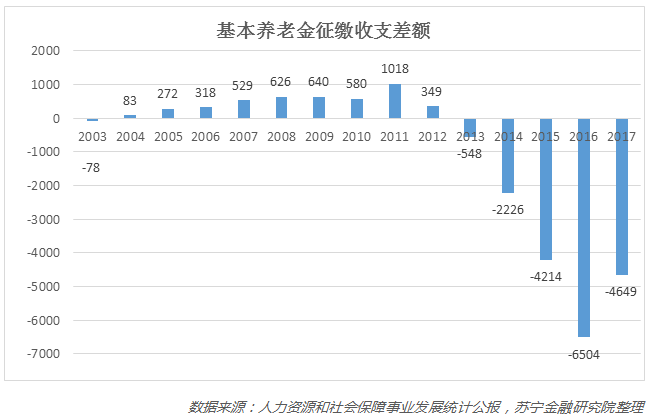

更为重要的是,根据人社部发布的每年《人力资源和社会保障事业发展统计公报》,当期征缴收支差额正在不断扩大,2016年已达到6504亿元,2017年之所以收窄到4649亿元,主要与养老金支出增速下降有关。当期征缴收支的差额,主要依靠地方财政、全国社保基金的统筹调剂来弥补。

因此,政策层面加大社保征缴力度,统一由税务部门征缴社保,或许预示着决策部门有意统筹全国社会保障体系,承担社保事权,从而减轻地方财政压力,这一政策也是迎接老龄化社会到来、实现全国社保一盘棋的重大战略举措。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。