比亚迪的中场战事

文章来源:界面新闻

“新能源汽车之光”这个词放在比亚迪身上,相信并没有太多异议。这家吸引了巴菲特的公司,随着新能源汽车产业战略地位的提升,受到了越来越多关注,甚至成为中国新能源汽车走向世界的希望。

但是2017年的比亚迪,却告别了此前两年的高速增长,业绩陷入困顿。数据显示,2017年比亚迪实现总营收1059.15亿元,同比微增2.36%;归属上市公司股东净利润40.66亿元,同比下降19.51%。

比亚迪将利润的下降归结于新能源车政府补贴的下滑。年报解释称,受新能源汽车补贴退坡影响,电动大巴部分盈利能力有较大幅度下滑,从而影响年报业绩。2018年一季度的情况更是糟糕。净利润同比下滑83.09%;扣非后净利润为亏损3.29亿元,上年同期为盈利4.46亿元。上一次扣非后亏损还是在2014年。

比亚迪的艰难还不仅是业绩下滑,新能源汽车领域的跑道越来越拥挤,无论是国内车企、合资车企,还是外资车企都纷纷推出了新能源车型以占领市场。新能源电池板块,宁德时代已经先一步即将登陆资本市场,而比亚迪的电池业务拆分进展缓慢。

新能源战场赛事过半,比亚迪的优势正在逐渐消失。

都是补贴惹的祸?

细看财报,比亚迪将利润大幅下滑的原因归结于补贴的说法,并不准确。

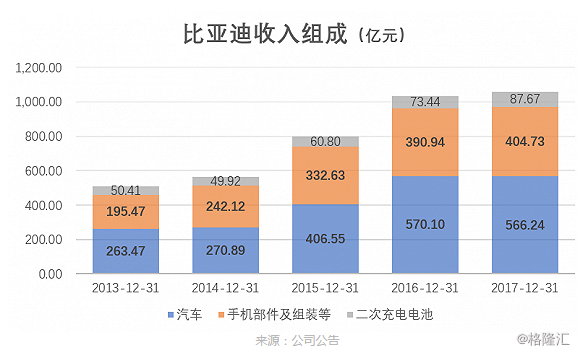

比亚迪超过1000亿元的收入,来源于三大主要模块:汽车业务、手机部件,以及新能源电池业务。不要以为满大街都能看到比亚迪,汽车业务就能为其贡献主要的收入。事实上,来源于汽车的收入,刚刚超过一半。

不难看出,比亚迪的汽车业务经过了三年的快速增长后,2017年进入了疲软期。按业务来细分,2017年汽车业务收入下降了3.86亿元为566.24亿元,同比下降0.68%。

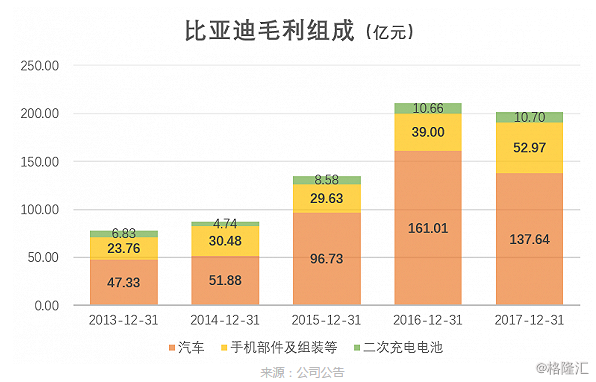

利润方面,汽车业务的表现更是不尽如人意,毛利贡献从2016年的161亿元,下降到了2017年的137亿元。

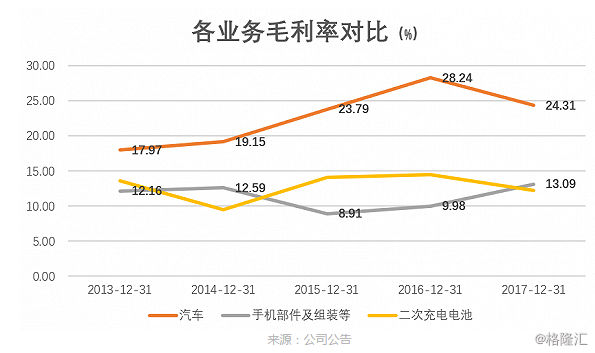

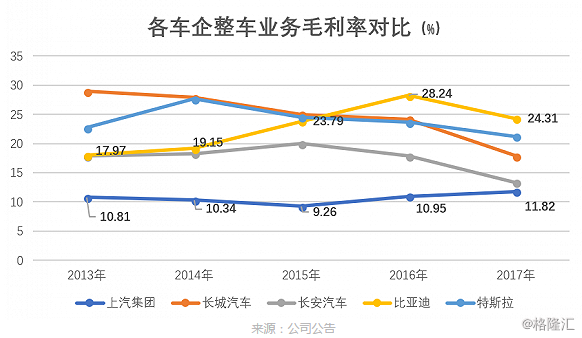

收入仅下降了3亿元左右,毛利却下降了几乎24亿元。收入以及增速的极不匹配导致的结果就是“忽上忽下”的毛利率。数据显示,比亚迪汽车业务最近五年的毛利率变化可以达到4-5个百分点。这对于传统车企而言,是不可思议的。

一位汽车行业的业内人士对界面新闻记者表示,汽车行业的成本核算异常复杂,一般大型车企整体的毛利率波动不会太大,“每年的波动不会超过2个点。”事实上,界面新闻查阅了上汽集团、一汽集团、北汽集团等整汽车,以及作为新能源汽车代表的特斯拉的毛利率,变化幅度确实与比亚迪相比小一些。

除了汽车业务收入下滑以及成本上升带来的影响之外,融资成本的上升也是侵蚀比亚迪利润的一大原因。

2017年比亚迪的财务费用较2016年增长了约10亿元,达到了23亿元的规模,这在车企中并不常见。20家主流车企中,比亚迪的财务费用是最高的,远超上汽集团、广汽集团、长城汽车等车企的财务费用。财务费用的大幅增长,源于比亚迪各种负债。2017年间,比亚迪的短期借款增加了超过100亿元。

一位长期观察比亚迪的市场人士对界面新闻介绍,由于新能源补贴回款慢、公司资本开支需求较大,而在银行放款收紧的背景下,企业融资额度受限,公司不得不采用ABS等新型融资方式补充资金缺口,导致财务费用进一步提高。

相比之下,新能源的政府补贴在2017年非但没有下降,还有所上升。营业外收入科目中,2017年计入当期损益的政府补助达到了12.75亿元,远超2016年的7.1亿元。

业绩下滑这个锅,政府补贴不背。

汽车业务的中场战事

如果说比亚迪做对了什么,那就是赶上了“好日子”。

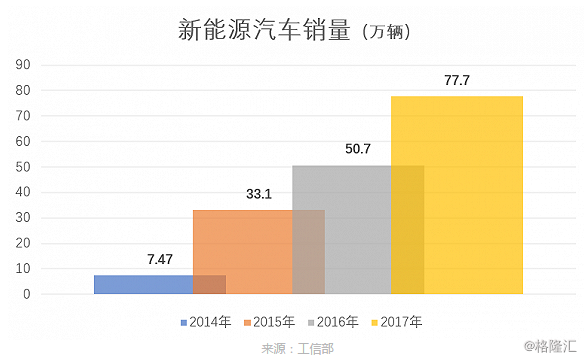

自2013年财政部、科技部、工信部、发改委等四部委下发《关于继续开展新能源汽车推广应用工作的通知》之后,新能源汽车的销量就开始呈现指数级的增长。2014年至2017年,新能源汽车的销量分别为7.47万辆、33.1万辆、50.7万辆以及77.7万辆,四年内的销量几乎翻了十倍。

毫无疑问,新能源汽车发展中比亚迪是最大的受益者。从销量总数来看,比亚迪牢牢占据了新能源汽车行业销量第一的宝座。2017年全国新能源汽车整体销量77.7万辆,其中比亚迪新能源汽车的销量就达到了11万辆,占比超过了14%。

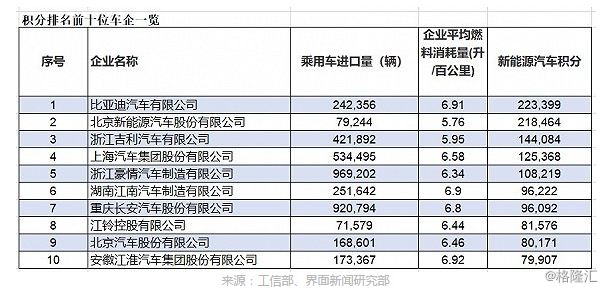

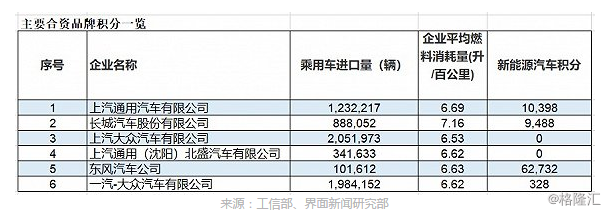

另外,即将在近期开始执行的双积分政策,也让比亚迪成为了最大的赢家。根据工信部发布的《2017年度乘用车企业平均燃料消耗量与新能源汽车积分情况》数据显示,比亚迪新能源汽车的积分达到了22.3万分,占总积分的22%,成为了百家车企中积分最高的企业。而上汽、一汽等大型合资品牌汽车的积分则低得多,甚至为0分。

根据政策,2016年油耗积分为负的汽车集团,2017年油耗积分仍为负,且两年的新能源积分累计仍不足以完全抵扣,此类企业迫切需要加推新能源车型,并注意控制燃油车车型的油耗水平,否则积分压力会越积越大。而在油耗积分核算时,新能源汽车产量越高,越能拉低平均油耗。

形势所迫,绝大多数的合资企业开始大力发展新能源车型。这为比亚迪带来了直接的竞争者。

进入2017年后,不少合资品牌以及国内品牌都已经对比亚迪“宣战”。长安汽车表示到2025年新能源车型将实现销售116万辆,实现中国品牌第一。吉利汽车则计划到2020年,公司所销售的90%都是新能源汽车。北汽集团则宣布在2025年要在新能源汽车上发展成为中国第一。奇瑞也表示将在2020年停止销售燃油车,开启全面的新能源化电动化。此外,捷豹、奥迪、宝马、奔驰等高端进口品牌也发布了纯电轿跑战略,意图抢占电动车市场。

这些大力发展新能源汽车的车企,都是比亚迪的直接竞争者。无论是性价比还是品牌知名度,合资品牌的价格下探都让原本选择比亚迪汽车的消费者,又多了一个选择。

仔细分析比亚迪的车型定位,新能源车型秦、宋以及唐的定价集中在15万至30万的区间内,这一价格区间内的竞争异常激烈。除了荣威RX5、荣威550等传统新能源车型之外,上汽集团全新推出的名爵6新能源版、长城汽车推出的WAY8,以及长安福特推出的蒙迪欧新能源版,都是比亚迪这几款热门车型的直接竞争者。而这三款都是在2018年全新推出的。

另外,新能源车型的高端定价区间内,蔚来、捷豹以及特斯拉都已经推出了车型抢占市场份额。

主流新能源汽车车型价格一览

一家年销量超过200万台的大型合资品牌的车企员工告诉界面新闻,至少在一年前公司内部就已经开始讨论起了新能源汽车的生产。“必须按照总销量的一定比例来生产新能源汽车,否则会影响正常能源车的销售。”

此外,政策的倾斜也正在让比亚迪的优势逐渐消失。早在2013年刚推出新能源汽车补贴的时候,就已经基本明确了每年会以5%-10%的速度减少补贴。从补贴方案来看,相比2017年新能源汽车补贴方案,2018年补贴方案更加细化,对纯电动乘用车、新能源客车、新能源货车及专用车的各个分项指标(比如续航里程、能量密度)进行了更详细的划分,每个类别分别对应了不同的补贴计算方式。这对于比亚迪而言并不是一个好消息。

竞争者的纷纷入局以及补贴潮的退坡,都预示着新能源汽车发展到如今,已经进入了中场甚至下半场。如果说以比亚迪为代表的民营车企是上半场的胜利者,那最终的胜利会属于哪一方,情况却并不明朗,至少比亚迪还没有完胜的几率。

目前比亚迪已经加推车型来保证车型的活力。公司已确定了年内将上市五款车型,包括唐、元、宋的新一代车型,以及元EV360以及宋MAX DM。

新能源电池业务的瓶颈

比亚迪的金字招牌除了有新能源汽车之外,新能源电池也是一大杀手锏。即便与将要上市的“独角兽”宁德时代相比,比亚迪的新能源电池业务也并不逊色。

目前,国内主流的电池生产有两种,磷酸铁锂动力电池以及三元锂电池。据一位长期观察新能源汽车上游原材料的市场人士向界面新闻介绍,磷酸铁锂电池以及三元锂电池的差异在于势能以及安全性两方面。“磷酸铁锂电池的技术更加完善,相对来说更安全。但是不足之处就在于能量密度没有三元锂来得高,这也意味着续航能力稍弱。三元锂的能量密度虽然更高,但是相对来说技术更加‘年轻’,安全性能不足,属于较新的技术。”

比亚迪以及宁德时代的产品分别主攻这两个方向。比亚迪电池的长处在于磷酸铁锂电池,比亚迪是最早进行磷酸铁锂动力电池研发的车企之一。2015年前后,比亚迪不仅为自己生产的新能源乘用车与客车配套磷酸铁锂电池,还为其他的客车企业供应电池。借着新能源客车在国内先行推广、补贴额度巨大的特点,外加自身体量不小的乘用车业务,比亚迪当上了行业第一。

但是2015年之后,国家开始认可三元锂材料用于车载电池的安全性。政策松绑后,三元锂电池开始统治乘用车市场。北汽新能源的EX与EU系列、吉利帝豪EV、上汽荣威ERX5,特斯拉,基本都是三元锂电池的拥趸者。

三元锂电池的走红让宁德时代坐上了行业第一的宝座。宁德时代2017年销售份额中,三元锂电池占比近半。

比亚迪不是没有后悔。为了挣回第一的宝座,比亚迪从2017年也开始转投三元锂。其推出混动车型唐100与秦100、宋EV 300和秦EV 300,应用的都是三元锂。另外,2018年全新上市的车型应用的也都将是三元锂的技术。

毋庸置疑,比亚迪电池有自己的优势。背靠比亚迪这一国内最大的新能源汽车销售品牌,比亚迪的新能源电池业务可以有如此高的市场占有率,与新能源汽车的销量有直接的关系。

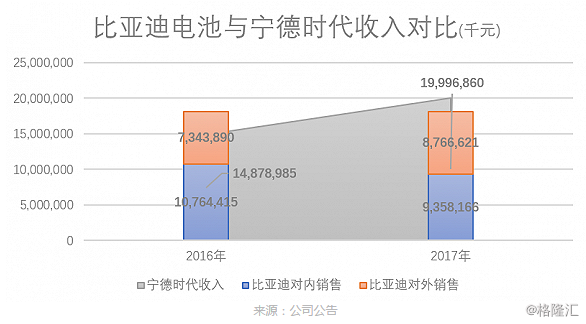

财务数据显示,2017年比亚迪电池合计销售金额达到181亿元,其中对外销售金额为87.66亿元,对内销售的金额93.58亿元。虽然后者已经在合并报表层面抵消,但是这并不影响比亚迪电池的市场占有率。比亚迪可以做到国内市场第二的宝座,自身新能源汽车销量功不可没。与第一名宁德时代199亿元的收入相比,比亚迪追赶的动力十足。

但是对内销售这把双刃剑,既能成就比亚迪电池,也能覆灭它。

比亚迪电池的销售与比亚迪汽车的产销数量息息相关,直接影响到比亚迪的整体业绩。2017年比亚迪电池收入微增0.1%,其中对内销售的同比下降15%,对外销售同比增长16%。不难发现,比亚迪电池极度依赖对内销售的收入,一荣俱荣一损俱损。如果比亚迪新能源汽车销量的增速不在,电池业务的市场份额也会随之下降。电池行业中,比亚迪屈居第二的情况或许还将持续。

除了汽车以及电池,2017年贡献了404亿元收入以及53亿元毛利的手机部件以及组件业务在上市公司体系内也是举足轻重。如果按照电池业务剥离独立上市的逻辑,为什么手机业务就不可以?

“因为手机组装业务是给比亚迪‘装点门面’的,没了他比亚迪估值没有现在那么高。”一位市场人士对界面新闻表示。

Wind数据显示,截至5月9日收盘,比亚迪A股总市值1321亿元,市盈率39倍。业绩开始下滑的比亚迪,能抵挡得住来势汹汹的合资品牌们,以及逐渐下滑的补贴吗?赛事过半,如今比亚迪的每步选择,都将带领比亚迪走向截然不同的方向。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。